股票配资哪家好 【沥青周报】沥青期货价格跌幅加深,油价回落带动利润被动修复

发布日期:2024-08-13 09:17 点击次数:181

股票配资哪家好

股票配资哪家好

据统计,长和系创办人李嘉诚估算身家约286亿美元,在全球实时亿万富豪排行榜排名第63,撇除公开上市的股份资产,李嘉诚约126亿美元被归类为现金和其他资产。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

本周观点

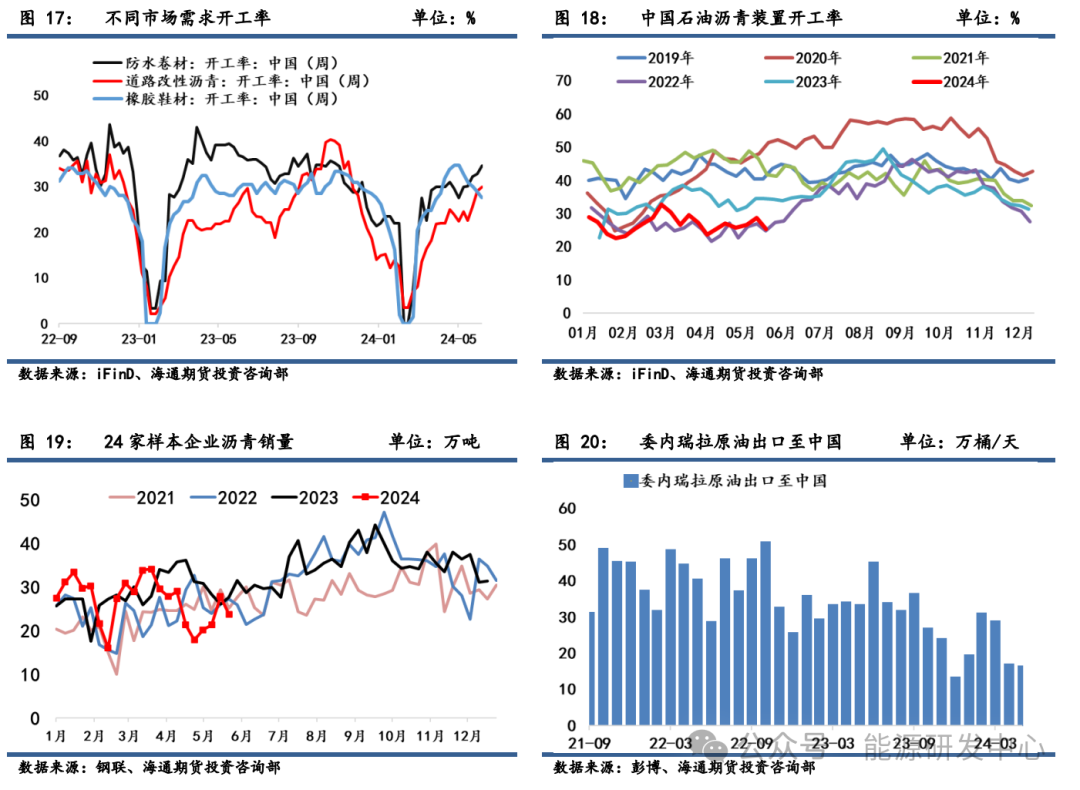

行情回顾:本周沥青期货价格震荡偏弱。原油回落带动利润被动修复,实际成交仍以低价货为主。南方雨季约束下游需求,天气回暖北方需求相对平稳,现货需求释放依旧不流畅。低价销量增加推动库存去化,但幅度相对有限,供应仍比较充裕。当下沥青基本面矛盾仍锚定需求端的实质性改善;在基本面尚未起色前依赖于成本端的传导带动。截止6月7日,沥青主力合约收于3528元/吨,环比5月31日下跌130元/吨,跌幅4%。本周现货价格稳步回落。截止6月7日,山东重交沥青现货价为3535元/吨,环比5月31日3565元/吨跌幅1%。本周现货价格稳步回落。截止6月7日,山东重交沥青现货价为3535元/吨,环比5月31日3565元/吨跌幅1%。

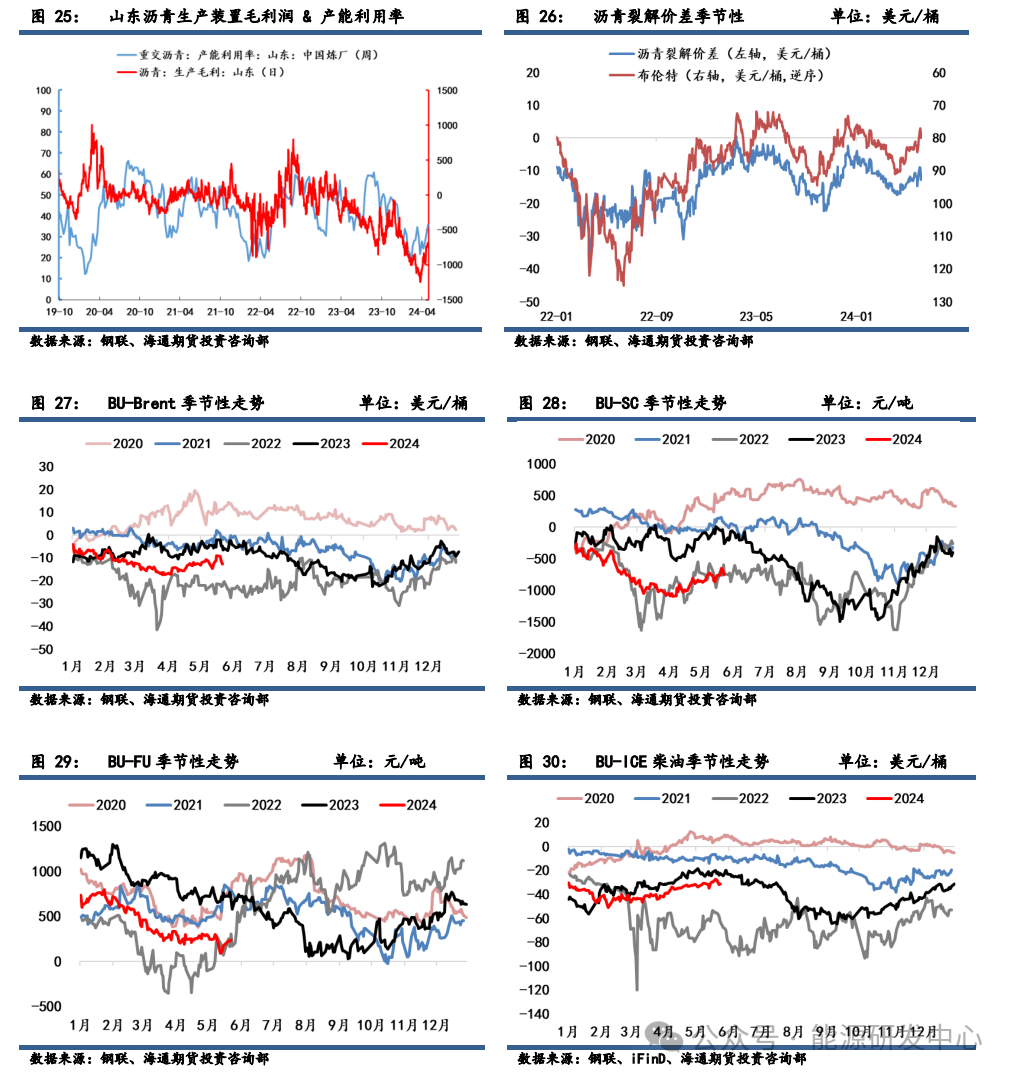

基本面:供应,本周沥青总产量下滑。6月7日当周,中国沥青产量为44万吨,环比5月31日当周49.8万吨下跌12%。需求,本周沥青需求回落。6月7日当周,24家样本企业销量为23.79万吨,环比5月31日当周27.8万吨回落14%。库存,本周炼厂库存略微去库。现货端,6月7日当周,国内27家样本企业沥青厂内库存为80.9万吨,环比上周81.5万吨降低1%。利润,本周利润亏损降低但依旧为负。6月7日当周,经钢联测算的山东沥青生产毛利为-574.0元/吨,环比上周-664.1元/吨亏损继续减少。6月6日,BU-Brent裂解差为-12.7美元/桶,环比5月31日-11.2美元/桶回落。

观点:弱势基本面叠加成本端短期有不确定性,沥青价格波动空间有限,短期走势仍以震荡偏弱看待。前期利润出现反弹但并非反转迹象,BU-Brent裂解差持观望态度。在基本面尚未出现过多利好信号启动下,整体行情仍跟随原油价格波动。

一、期货市场

本周沥青期货价格震荡偏弱。原油回落带动利润被动修复,实际成交仍以低价货为主。南方雨季约束下游需求,天气回暖北方需求相对平稳,现货需求释放依旧不流畅。低价销量增加推动库存去化,但幅度相对有限,供应仍比较充裕。当下沥青基本面矛盾仍锚定需求端的实质性改善;在基本面尚未起色前依赖于成本端的传导带动。

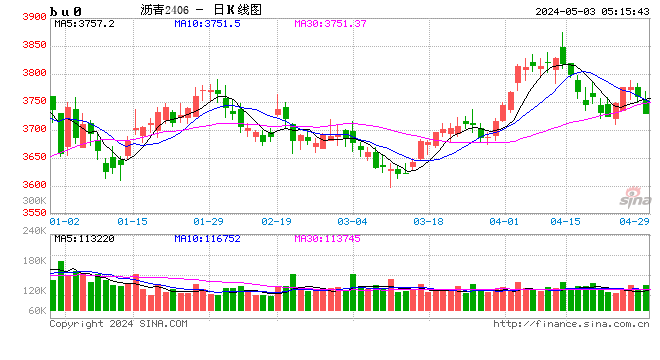

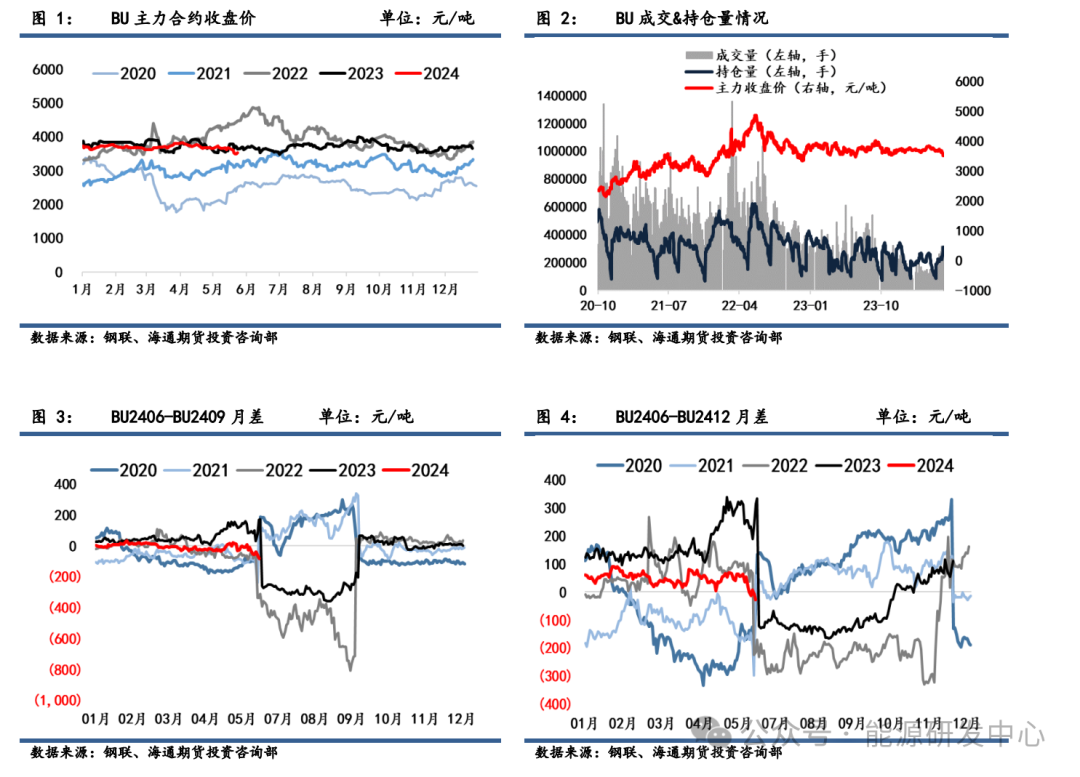

截止6月7日,沥青主力合约收于3528元/吨,环比5月31日下跌130元/吨,跌幅4%;单边成交量306407手,环比减少74591手;持仓量306407手,环比增加80360手。价差结构上,BU2406-2409价差为-84元/吨,环比5月31日-41元/吨回落;BU2406-2412价差为-28元/吨,环比5月31日19元/吨回落。

二、现货市场

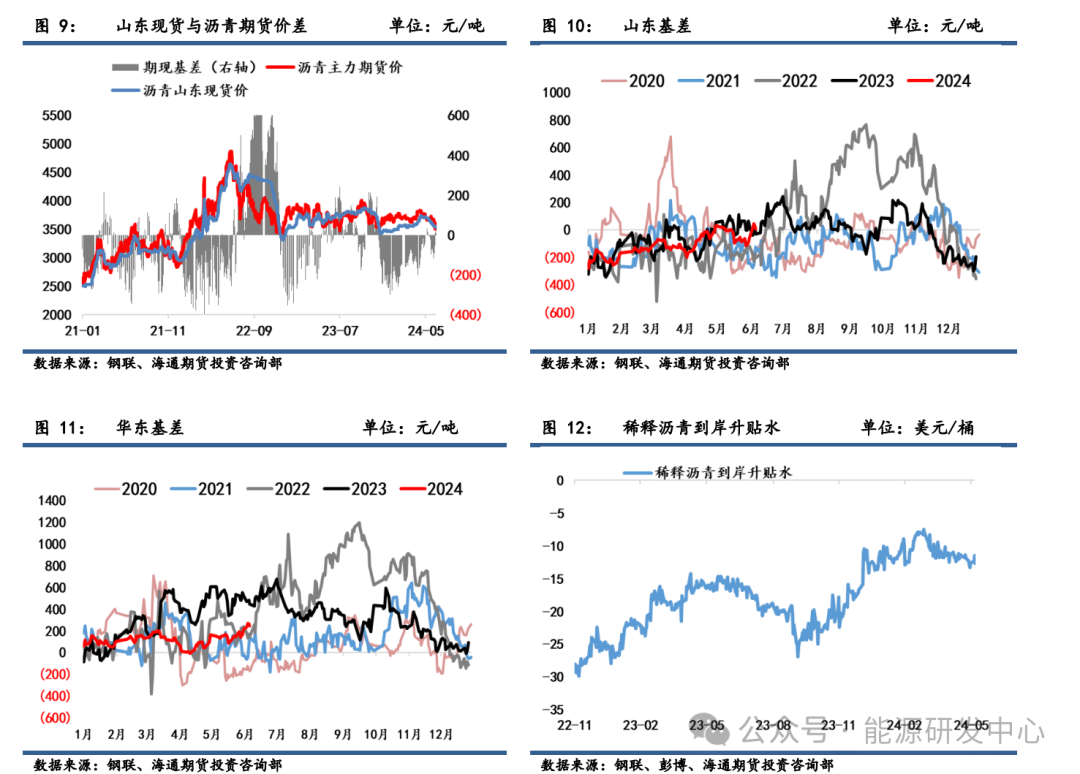

本周现货价格稳步回落。截止6月7日,山东重交沥青现货价为3535元/吨,环比5月31日3565元/吨跌幅1%。其中华北市场降70元/吨,华东市场降50元/吨,华南市场降35元/吨,西南市场降45元/吨,现货市场基本以跌为主。华东-山东价差为235元/吨,环比5月31日255元/吨减少。6月6日,华东-韩国FOB价差为819.0元/吨,环比5月31日905.4元/吨下滑。

需求端,南方需求受雨季影响,北方项目需求释放平稳,市场以低价货销为主。供给端,炼厂开工再次转落,低利润和高库存下提升能力有限。整体来看,下游项目开工不及预期,资金回笼恢速度滞后,终端需求复相对缓慢,现货价格以稳为主,涨幅相对有限。

三、期现基差

本周山东现货贴水期货。截止6月7日,山东期现基差录得7元/吨,环比5月31日-93元/吨上升,处于中性偏低水平;华东期现基差录得242元/吨,环比5月31日162元/吨上升。6月6日,稀释沥青到岸升贴水为-12.7美元/桶,环比5月31日-12.6美元/桶基本持平。

本周稀释沥青升贴水依旧偏低,成本端支撑力度减弱。

四、产业链追踪

4.1 供应端

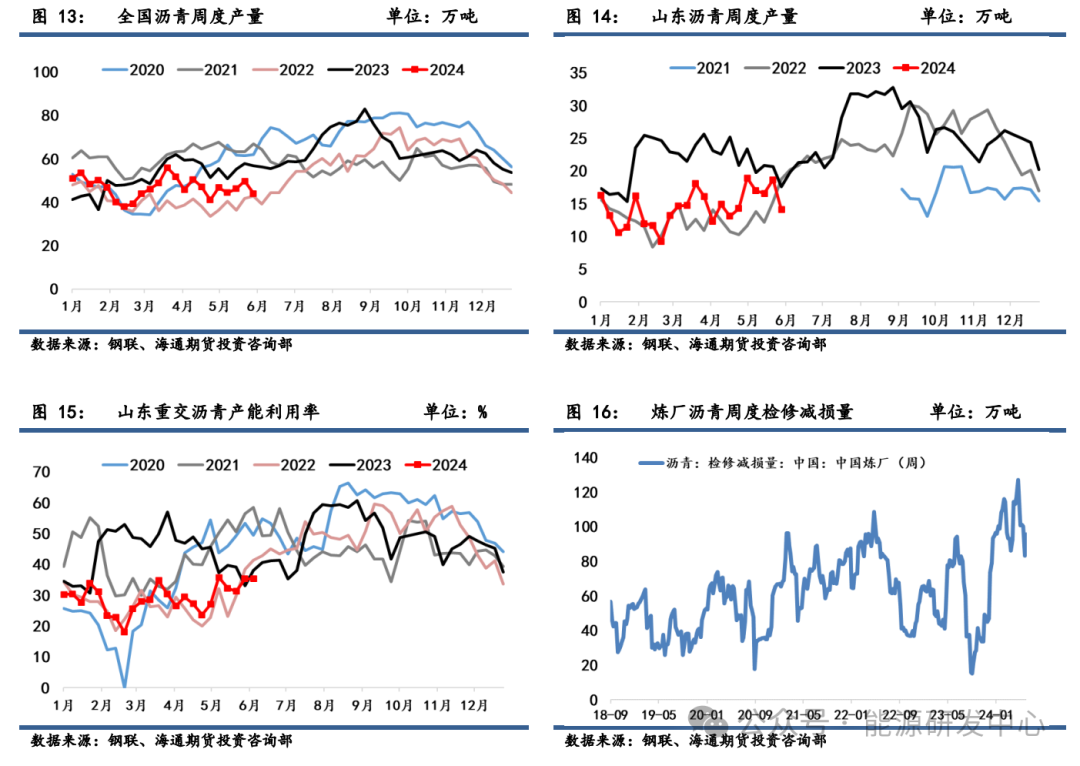

本周沥青总产量下滑。6月7日当周,中国沥青产量为44万吨,环比5月31日当周49.8万吨下跌12%。其中华东产量为10.1万吨,环比5月31日当周12.6万吨回落19%。山东沥青产量为14.08万吨,环比5月31日当周18.6万吨回落24%;重交沥青产能利用率为35.3%,环比5月31日当周35.3%持平。本周国内炼厂沥青检修减损量为95.5万吨,环比上周83.43万吨上涨14%。

在整体需求淡季和利润依旧亏损下,炼厂大幅提升开工积极性偏弱。市场沥青供应压力有限,或支撑沥青价格底部。

4.2 需求端

本周沥青需求回落。6月7日当周,24家样本企业销量为23.79万吨,环比5月31日当周27.8万吨回落14%。其中华北企业销量为5.6万吨,环比上周5.6万吨持平;华东企业销量4.1万吨,环比上周6.9万吨回落2.8万吨。华南地区销量2.5万吨,环比上周2.6万吨回落0.1万吨。山东沥青销量为8.25万吨,环比上周7.75万吨增加0.5万吨。6月5日当周中国石油沥青装置开工率为25.3%,环比5月29日当周28.7%回落。其中防水卷材开工率录得34.55%;道路改性沥青开工率录得30%。

整体来看,南方降雨季依旧影响施工,天气回升北方需求平稳。市场销量相对偏淡,终端需求仍面临改善空间不大、力度不强问题。

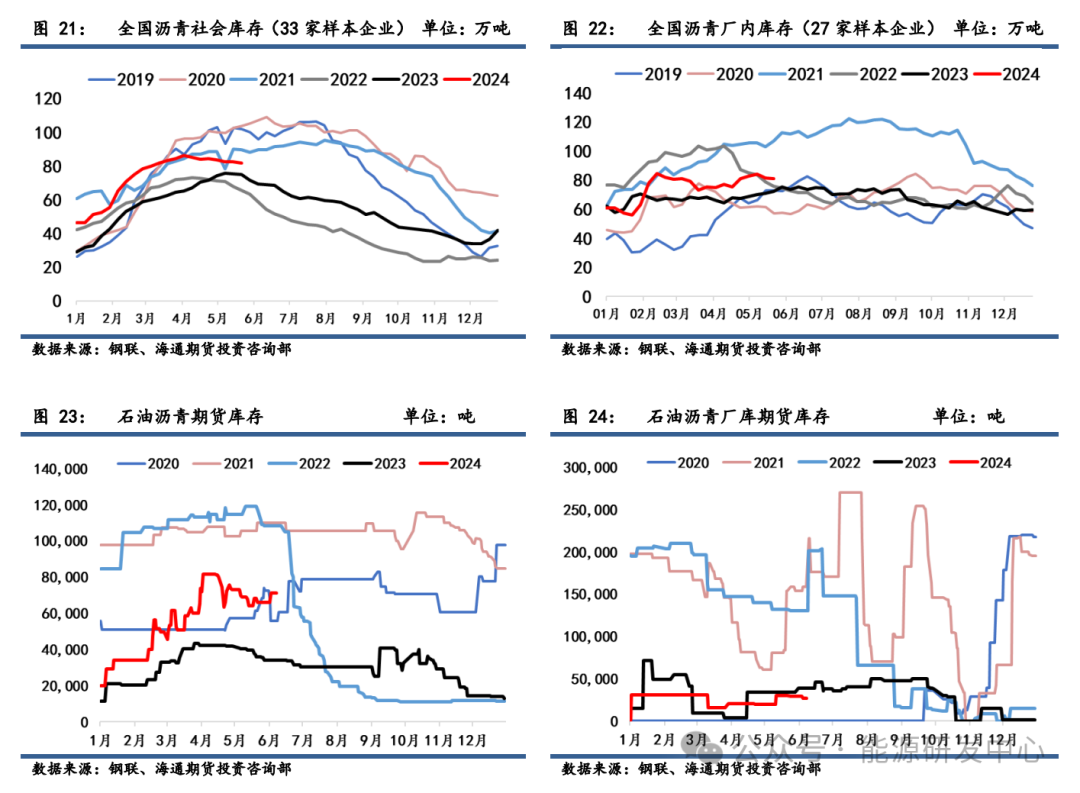

4.3 库存端

本周炼厂库存略微去库。现货端,6月7日当周,国内27家样本企业沥青厂内库存为80.9万吨,环比上周81.5万吨降低1%;33家样本企业社会库存量为81.8万吨,环比上周82.4万吨下跌1%。其中山东70家样本企业沥青社会库存录得70.2万吨,环比上周70.6万吨下滑1%。期货端,6月7日石油沥青期货库存为71030吨,厂内库存为26670吨,总期货库存为97700吨,环比上周增加2%。

随着低价销量增加推动库存去化,但幅度仍相对有限,厂库和社库仍高于去年同期水平,库存消化节奏缓慢,市场接货情绪相对谨慎。

4.4 利润端

本周利润亏损降低但依旧为负。6月7日当周,经钢联测算的山东沥青生产毛利为-574.0元/吨,环比上周-664.1元/吨亏损继续减少。在弱平衡的基本面和相对高位的成本端约束下,炼厂仍旧面临运营不佳。6月6日,BU-Brent裂解差为-12.7美元/桶,环比5月31日-11.2美元/桶回落。BU-SC裂解差为-752.0元/吨,环比5月31日-760.5元/吨回落。BU-FU裂解差为238元/吨,环比5月31日177元/吨增加。BU-ICE柴油裂解差为-31.2美元/桶,环比5月31日-29.8美元/桶回落。

弱势基本面叠加成本端短期有不确定性,沥青价格波动空间有限,短期走势仍以震荡偏弱看待。前期利润出现反弹但并非反转迹象,BU-Brent裂解差持观望态度。在基本面尚未出现过多利好信号启动下,整体行情仍跟随原油价格波动。

内容由海通期货能源研发中心原创

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 股票配资哪家好